发布日期:2024-11-09 16:32 点击次数:131

虽迟但到,建筑已有19年的健康160,再次踏上IPO之路。

10月31日,健康160海外有限公司(以下简称“健康160”)向港交所递交了上市招股书,拟在香港主板上市,申万宏源香港和清科成本为联席保荐东谈主。

其果然2023年12月15日,该公司曾经提交招股书,但因为6个月内未通过聆讯,咫尺关系贵府仍是失效。

“二战”港交所,健康160能否顺利上市?

1

上半年营收增长乏力,付费企业客户大幅下落

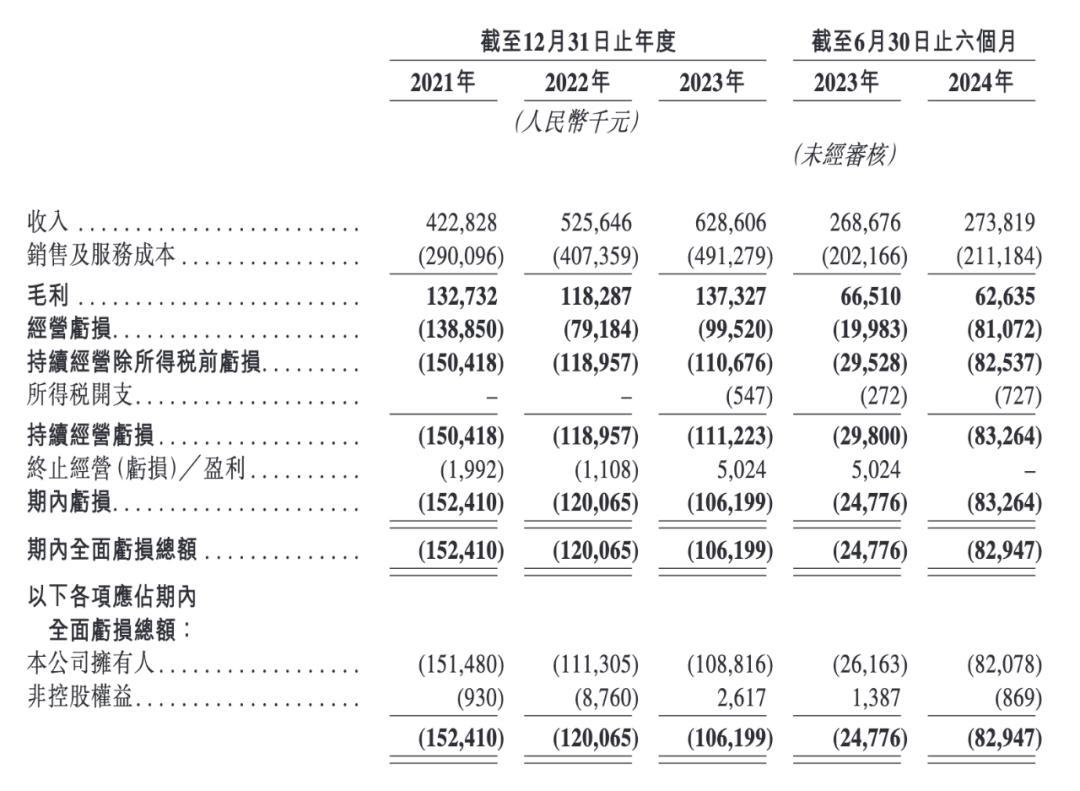

健康160最新的招股书露馅,2021年、2022年、2023年和2024年上半年(以下简称“评释期”),该公司的营收差异是4.228亿元、5.256亿元、6.286亿元和2.738亿元。

其中2024年上半年,该公司的营收较上年同时的2.687亿元仅增长约1.9%,增速大幅放缓。而此前2022年、2023年的年营收增速均在两位数以上,差异是24.3%和19.6%。

刻下,健康160的主营业务有两大块,差异是医药健康用品销售和数字医疗健康惩处决策。

2024年上半年,医药健康用品销售营收为1.968亿元,较上年同时的1.856亿元增多了6.1%。

不外,数字医疗健康惩处决策业务的营收为7700万元,较昨年同时的8310万元减少了7.4%。主若是在线营销惩处决策所得收入减少了890万元,因为本年上半年公司将该业务的策略要点专项现实160云病院,但160云病院的订阅量增长并未带来即时的收入增长。

此外,评释期内,健康160的业务还存在依赖低毛利率业务的特色。

往日3年半,健康160医药健康用品销售收入占比为62.3%、73.2%、71.7%及71.9%;其中医药健康用品批发带来的收入占比差异为42.2%、57.8%、66.1%及67.2%。

而从毛利率来看,医药健康用品销售业务在2021年至2024年上半年的毛利率差异为4%、4.1%、1.9%和1.9%。

同时,数字医疗健康惩处决策带来的收入占比差异为37.7%、26.8%、28.3%及28.1%,毛利率差异为76.6%、72.8%、72.4%及76.4%。

也便是说,健康160公司的医药健康用品销售业务营收占比非凡6成,但其毛利率却不到5%,致使一度低至不到2%。而毛利率更高的数字医疗健康惩处决策业务,其营收占比最高不到4成且呈现全体下滑趋势。

尽管如斯,在过往纪录期内,尽管健康160的大部分收入来自医药健康用品销售业务,但数字医疗健康惩处决策依然孝敬了他们毛利的大部分。

评释期内,公司全体毛利率差异为31.4%、22.5%、21.8%以及22.9%,全体呈现下滑趋势,其中2024年上半年较昨年同时的毛利率也有1.9个百分点的下落。

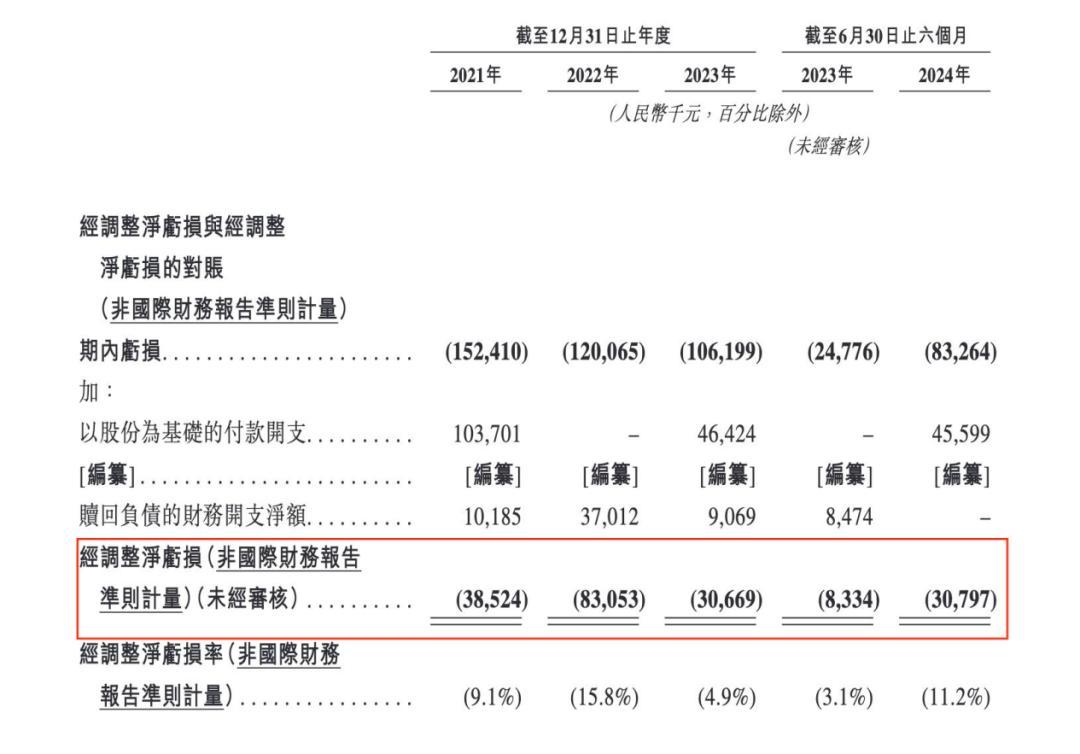

招股书露馅,评释期内,健康160公司职权捏有东谈主应占失掉差异是1.515亿元、1.113亿元、1.088亿元及8207.8万元;经治疗净失掉差异为3852.4万元、8305.3万元、3066.9万元和3079.7万元。

其中,2024年上半年职权捏有东谈主应占失掉8207.8万元,较昨年同时的2616.3万元,同比扩大了213.7%。对此,健康160解说称,主若是因为向他们的销售、行政及研发团队授出股份激发而产生以股份为基础的付款开支。

此外,从用户数据看,评释期内,该公司的注册个东谈主用户数差异为3710万、4330万、4660万和4890万,呈现增长趋势。

但平均月活跃用户数则呈现全体下落趋势,差异为390万、330万、310万和300万;平均日活跃用户也出现增长乏力的情况,差异为40万、30万、30万、30万。

值得热心的是,评释期内,健康160付费企业客户数呈现大幅下落趋势,差异是245个、376个、145个和65个。

对此,健康160示意,这一下落主若是由于获客神色发生了计谋性转变,他们将要点放在了采购需求较大的企业客户上。

健康160付费客户中的个东谈主用户数也从2021年的1010.6万东谈主下落到2024年上半年的547.9万东谈主。

关于改日,健康160在招股书中示意,将磋议通过开发数字病院惩处决策等利润更高的业务,进一步终了收入着手的多元化,不同行务线的收入组合的变动可能会对公司的盈利智力产生关键影响,因此,他们决定优化居品及工作组合,提高全体盈利智力。

2

存货成本逐年增高,濒临短期偿债压力

最新的招股书浮现,健康160的存货成本在过往功绩纪录期以及改日皆是该公司销售及工作总成本的进军构成部分。

健康160的存货成本是指第三方供应商购买居品产生的成本,包括药品、医疗健康用品以及医疗用品及开垦。

评释期内,其存货成分内别为2.503亿元、3.648亿元、4.408亿元和1.926亿元,差异占销售及工作成本的86.3%、89.5%、89.7%和91.2%,呈现逐年飞腾趋势。

同时,时刻工作用度差异为2290万元、2160万元、2840万元和770万元,差异占销售及工作成本的7.9%、5.3%、5.8%和3.7%。

健康160在招股书中明确示意,医药健康用品购买价钱的变动仍是并将接续影响公司的销售及工作总成本以及毛利率,若他们无法适度该等成本,其可能会严重影响公司的盈利智力。

评释期内,在该公司的枢纽财务比率中,其流动资金比率的流动比率差异为0.77、0.29、0.81、0.71。同时的速动比率差异为0.73、0.27、0.79、0.7。这些财务数据也确认该公司短期内在偿债方面有一定的压力。

评释期内,健康160的现款及现款等价物差异为8943.9万元、3774.8万元、5755.5万元和4611.3万元。

而同时,该公司90天内的交易应酬款项及应酬单据金额差异是6466.6万元、3971.8万元、7997万元和7020万元。

评释期内,该公司的流动欠债总数差异为2.961亿元、5.441亿元、2.533亿元和3.042亿元。

不错看到,本年上半年,该公司的现款及现款等价物无法销毁90天内的交易应酬款项及应酬单据,况且也低于该公司的流动欠债总数。

此外,健康160的流动欠债净额从2023年的4746.7万元增多到2024年上半年的8737.4万元,主要原因是该公司在本年上半年增多了短期借债4910万元,且合约欠债增多了1190万元。现款及现款等价物减少了1140万元。

健康160在招股书中示意,借债的增多主要用于撑捏业务扩展。

鉴于鸿沟2024年6月30日的流动欠债净额气象,该公司示意正在通过专注于高效的财富经管及审慎的欠债适度,积极奋力进步公司的流动欠债净额气象。

其中,包括优化库存经管、通过更严格的信贷条件加强对交易营收款项的适度、通过优化现款经管确保流动性、延迟与供应商的付款期限以改善应酬款项经管等。

不外,这些表率落地后的后果怎么,仍需时候查考。

3

曾获9次融资,罗宁政捏股33.99%

骨子上,健康160的融资次数并不少,凭证36氪创投平台数据,健康160至少有过9次融履历史。

图 / 36氪创投平台

招股书露馅,健康160的前身是罗宁政在2005年创办的深圳宁远,2005年就获取了厦门立桐投资经管、盈信投资集团的投资。

罗宁政出身于1973年,他1996年7月毕业于国防科技大学计较机工程专科,曾在桂林工学院(当今的桂林理工大学)任教,1997年12月起在深圳市中西医纠合病院提供计较机工程工作,2005年至2011年,在深圳中西医纠合病院兼任信息健教科副主任。

罗宁政创办的深圳宁远早期是从事病院经管系统的开发,2010年该公司推出在线挂号业务以及健康160平台。

2012年,深圳宁远获取了启赋成本的500万元天神轮投资。尔后启赋成本又在2014年、2016年参与该公司的融资。

深圳宁远的其他投资方还包括基石成本、远致成本、中航相信、光谷病院等。

2015年,其时的深圳宁远还曾顺利挂牌新三板,2017年6月,深圳宁远改名为健康160。

2018年,健康160发布公告示意为调解公司业务发展及计谋需要,详尽谈判公司挂牌调度成本、后续投资机构引入等身分,决定从头三板摘牌。

其时罗宁政曾表态,2019年就要开动IPO。

公开贵府露馅,健康160最近的一次融资是在2020年底,之后就莫得新的融资报谈。

不外,该公司一直有获取银行的借债。鸿沟2024年6月30日,健康160的借债增多了427.4%至5270万元,主要原因便是2024年上半年他们获取了新的银行借债,其中大部分为有典质或有担保。

招股书露馅,上市前,罗宁政通过Luo Holdings Limited捏有健康160公司33.99%的股份。此外,启赋成本首创东谈主傅哲宽捏股17.07%。基石成本捏股6.49%,共享投资捏股4.21%,清科实体捏股1.26%。

改日,健康160思要顺利上市,依然要确保公司的庄重磋议,尝试改善公司的盈利智力,裁汰本身的偿债压力,这些皆是罗宁政偏激经管团队要尽快惩处的磋议贫苦。